Echt alles onder één dak

Echt alles onder één dak

Sinds 1930

Sinds 1930

7.000 klanten gingen je voor

7.000 klanten gingen je voor

8 januari 2020

Wijzigingen in de inkomstenbelasting

De overgang naar een tweeschijvenstelsel voor de inkomstenbelasting is versneld. De invoering zou in 2021 plaatsvinden, maar het tweeschijvenstelsel geldt al met ingang van 1 januari 2020.

Van vier naar twee schijven

De eerste, tweede en derde schijf worden samengevoegd tot één schijf. Voor inkomens tot maximaal € 68.507 geldt in 2020 een tarief van 37,35%. Voor inkomens die voorheen in schijf 1 vielen, betekent dit een lichte stijging van 0,7%-punt. Voor inkomens die voorheen in de tweede en derde schijf vielen, wordt het tarief 0,75%-punt lager. Voor de nieuwe tweede schijf, die geldt voor inkomens hoger dan € 68.507, geldt in 2020 een tarief van 49,50%. Dit is een daling van 2,25% ten opzichte van het toptarief in 2019.

-3.jpg)

Let op!

De omzetting naar twee belastingschijven in box 1 geldt voor degenen die nog geen recht hebben op AOW. Voor AOW-gerechtigden gelden andere tarieven. Voor hen blijven drie schijven bestaan.

Heffingskortingen

Naast de wijzigingen in de belastingtarieven is met ingang van 2020 ook weer een en ander gewijzigd in de heffingskortingen.

Algemene heffingskorting

Zo wordt de algemene heffingskorting per 2020 extra verhoogd tot € 2.711, tegen € 2.477 in 2019. In 2021 komt boven op de eerder geplande verhoging ook nog een extra verhoging. Daardoor bedraagt de algemene heffingskorting vanaf dat jaar maximaal € 2.801. Deze verhogingen zijn vooral gunstig voor de koopkracht van mensen met lagere inkomens.

Arbeidskorting

Naast de algemene heffingskorting stijgt ook de arbeidskorting. In 2020 gaat de maximale arbeidskorting omhoog van € 3.399 naar € 3.819. Per 2021 komt daar nog eens € 324 bij en daarmee komt de maximale arbeidskorting vanaf 2021 uit op € 4.143.

Wettelijk minimumloon

Het wettelijk minimumloon stijgt per 1 januari 2020 met 1,1%. Daarmee komt het minimumloon per maand uit op € 1.653,60. Het minimumloon geldt voor werknemers van 21 jaar en ouder. Het minimumloon geldt bij een volledige werkweek. Hoeveel uur dit per week is, verschilt per branche. Dit kan 40 uur zijn, maar sommige branches hanteren een kortere werkweek.

Minimumjeugdlonen stijgen ook

De minimumjeugdlonen bedragen een vast percentage dat afgeleid is van het minimumloon en stijgen dus ook met 1,1%. Onderstaande tabel geeft voor elke leeftijd een weergave van het per 1 januari 2020 geldende wettelijk minimumloon.

| Leeftijd | Staffeling | Per maand | Per week | Per dag |

| 21 jaar en ouder | 100% | € 1.653,60 | € 381,60 | € 76,32 |

| 20 jaar | 80% | € 1.322,90 | € 305,30 | € 61,06 |

| 19 jaar | 60% | € 992,15 | € 228,95 | € 45,79 |

| 18 jaar | 50% | € 826,80 | € 190,80 | € 38,16 |

| 17 jaar | 39,5% | € 653,15 | € 150,75 | € 30,15 |

| 16 jaar | 34,5% | € 570,50 | € 131,65 | € 26,33 |

| 15 jaar | 30% | € 496,10 | € 114,50 | € 22,90 |

Beroepsbegeleidende leerweg

Voor werknemers van 18 t/m 20 jaar die werken op grond van de beroepsbegeleidende leerweg geldt een lager minimumjeugdloon. Zo krijgt een 19-jarige dan niet 60% van het wettelijk minimumloon, maar 52,5%. Voor werknemers van 21 jaar en 15 t/m 17 jaar die werken op grond van de beroepsbegeleidende leerweg geldt, geen lager minimumjeugdloon. Onderstaande tabel geeft hiervan per leeftijd een weergave.

| Leeftijd | Staffeling bbl | Per maand | Per week | Per dag |

| 21 jaar | 100% | € 1.653,60 | € 381,60 | € 76,32 |

| 20 jaar | 61,5% | € 1.016,95 | € 234,70 | € 46,94 |

| 19 jaar | 53,5% | € 868,15 | € 200,35 | € 40,07 |

| 18 jaar | 45,5% | € 752,40 | € 173,65 | € 34,73 |

| 17 jaar | 39,5% | € 653,15 | € 150,75 | € 30,151 |

| 16 jaar | 34,5% | € 570,50 | € 131,65 | € 26,33 |

| 15 jaar | 30% | € 496,10 | € 114,50 | € 22,90 |

Premies werknemersverzekeringen 2020

De nieuwe percentages voor de premies van de werknemersverzekeringen voor 2020 zijn vastgesteld. De sectorpremies voor de Werkloosheidswet (WW) komen in 2020 te vervallen ten gevolge van de invoering van de Wet arbeidsmarkt in balans. Deze premie wordt nu meegenomen in de nieuwe Awf-premie. Deze premie is voor 2020 vastgesteld op 2,94% (lage premie) of 7,94% (hoge premie). De Aof-premie (arbeidsongeschiktheidsfonds) laat een lichte stijging zien ten opzichte van 2019, terwijl de Ufo-premie (uitvoeringsfonds voor de overheid) juist een lichte daling laat zien. De premies voor AOW en ANW blijven gelijk, zo ook de opslag kosten kinderopvang.

De gemiddelde Whk-premie (WGA + ZW) laat een stijging zien ten opzichte van 2019. De verhoging van de gemiddelde ZW-premie wordt veroorzaakt door een stijging van de ziektewetlasten en een gewijzigde financiering van de staartlasten Ziektewet per 1 januari 2020.

Staartlasten zijn ziektewetuitkeringen die ontstaan zijn bij werkgevers die inmiddels eigenrisicodrager zijn, maar die ten tijde van het ontstaan van de ZW-uitkering nog publiek verzekerd waren. Door de invoering van de Wet arbeidsmarkt in balans op 1 januari 2020 en het daarmee gepaard gaande verdwijnen van het innen van premies voor de sectorfondsen, worden de staartlasten Ziektewet vanaf 2020 niet langer betaald uit de sectorfondsen, maar uit de Werkhervattingskas (Whk).

Een overzicht van deze premies is opgenomen in de tabel hieronder.

| Premie | 2019 | 2020 |

| WW Werkloosheidswet | 0,77% | Vervalt |

| AOW Ouderdomsfonds | 17,9% | 17,9% |

| ANW Nabestaandenfonds | 0,1% | 0,1% |

| AWF Algemeen Werkloosheidsfonds | 3,6% | 2,94% of 7,94% |

| Ufo Uitvoeringsfonds voor de overheid | 0,78% | 0,68% |

| Aof Uniforme opslag kinderopvang | 0,5% | 0,5% |

| Aof Arbeidsongeschiktheidsfonds | 6,46% | 6,77% |

| Whk Werkhervattingskas | 1,18% | 1,28% |

Maximum premieloon in 2020

Verder stijgt het maximum premieloon. Het maximum premieloon is het maximumloon waarover je premies werknemersverzekeringen moet betalen. Dit is voor 2020 vastgesteld op € 57.232. In 2019 bedroeg dit nog € 55.927.

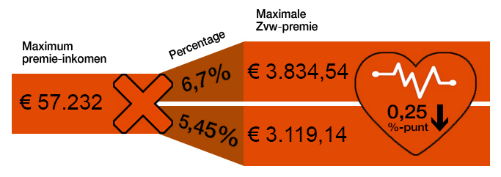

Premiepercentages inkomensafhankelijke bijdrage Zvw 2020

De inkomensafhankelijk premie voor de Zorgverzekeringswet (Zvw) daalt in 2020 met 0,25%-punt. Hierdoor dalen de werkgeverslasten en hoeven zelfstandigen en dga's minder premie te betalen.

Premie20192020Zvw Werkgeversheffing6,95%6,7%Zvw Werknemersbijdrage5,7%5,45%

De inkomensafhankelijke premie kent ook een maximum premie-inkomen. Ook dit maximum premie-inkomen is voor 2020 vastgesteld op € 57.232.

Inkomensafhankelijke zorgpremie 2020

Uitbreiding Subsidieregeling praktijkleren

De subsidie is een tegemoetkoming voor de kosten die werkgevers maken voor de begeleiding van een leerling, deelnemer of student. De minister van OCW is van plan om erkende leerbedrijven in de sectoren landbouw, horeca en recreatie in het mbo de komende 5 jaar tegemoet te komen als zij een bbl-leerwerkplek aanbieden. Vanaf het studiejaar 2019/2020 is voor een periode van 5 jaar € 10,6 miljoen beschikbaar in een apart compartiment binnen de Subsidieregeling praktijkleren. De verdere invulling van de subsidiebedragen is op dit moment nog niet bekend. Hierdoor kunnen werkgevers in de drie genoemde sectoren extra subsidie ontvangen. Dit bedrag komt boven op het subsidiebedrag waarop ze aanspraak kunnen maken volgens de huidige Subsidieregeling praktijkleren als zij een bbl-leerwerkplek aanbieden.

Nieuwe subsidieregeling voor scholing bij mkb

Mkb-bedrijven kunnen vanaf maart 2020 subsidie krijgen voor bepaalde vormen van scholing, namelijk via de Stimuleringsregeling leren en ontwikkelen in mkb-ondernemingen (SLIM). Hiermee is structureel € 48 miljoen gemoeid.

De maximale subsidie per werkgever bedraagt € 24.999. Voor samenwerkingsverbanden van meerdere organisaties is het maximum € 500.000.

Ook landbouw, horeca en recreatiesector

Ook grotere bedrijven in de landbouw-, horeca- en recreatiesector komen voor de subsidie in aanmerking. Dit vanwege het feit dat in deze sectoren vaak gewerkt wordt met seizoenarbeiders.

Let op!

Of een bedrijf onder de sector landbouw, horeca of recreatie valt, moet blijken uit de SBI-code van het CBS.

Welke bedrijven komen in aanmerking?

Een bedrijf wordt voor deze regeling als mkb-bedrijf aangemerkt als er minder dan 250 personen werkzaam zijn en bovendien de jaaromzet niet meer dan € 50 miljoen bedraagt en/of het jaarlijkse balanstotaal niet meer dan € 43 miljoen bedraagt.

Blijvend ontwikkelen

Mkb-bedrijven kunnen het geld aanwenden om een leerrijke werkomgeving in het bedrijf te versterken en om werknemers met een kwetsbare positie op de arbeidsmarkt een beroepsopleiding op maat te laten volgen. Verder kunnen ondernemers subsidie krijgen voor medewerkers die tijdens hun werk een mbo-opleiding (of een deel ervan) willen volgen.

Subsidiabele kosten

Onder de kosten die gesubsidieerd kunnen worden, vallen de externe kosten, directe loonkosten en een toeslag van 15% over het totaal van de externe kosten en de directe loonkosten. Deze kosten vertegenwoordigen overige kosten in verband met de eigen inzet van de onderneming, zoals de kosten van overhead.

Wijzigingen WBSO

Vanaf 1 januari 2020 kunnen werkgevers flexibeler gebruikmaken van de WBSO. Om dit te realiseren, wordt de aanvraagprocedure op twee punten gewijzigd. De voorwaarden blijven gelijk aan 2019.

Wijzigingen

Vanaf 1 januari 2020 is de 'tussenmaand' bij het aanvragen vervallen. Voorheen moesten werkgevers een WBSO-aanvraag minimaal een volle kalendermaand voorafgaand aan de periode waarop de aanvraag betrekking heeft, aanvragen.

Als een werkgever dus met ingang van 1 februari 2020 gebruik wil maken van de WBSO, dan kan hier op 31 januari 2020 nog een aanvraag voor worden ingediend.

Let op!

Er geldt een uitzondering voor aanvragen voor een periode die ingaat op 1 januari. Deze aanvragen moeten vanaf 2020 uiterlijk op 20 december worden ingediend.

De tweede wijziging heeft betrekking op het aantal aanvragen per jaar. Met ingang van dit jaar mag maximaal 4 keer per jaar een WBSO-aanvraag worden ingediend, voor een periode van minimaal 3 maanden. Voorheen kon maximaal 3 keer per jaar een aanvraag worden ingediend.

Transitievergoeding

Moet je een transitievergoeding betalen bij het ontslag van een van jouw werknemers? En heb je deze werknemer in een eerder stadium opgeleid voor een andere functie binnen jouw bedrijf? Dan mag je mogelijk per 1 januari 2020 de opleidingskosten die je daarbij hebt gemaakt, onder voorwaarden in aftrek brengen op de transitievergoeding.

Transitievergoeding

Een werknemer heeft recht op een transitievergoeding bij ontslag als het initiatief hiertoe door de werkgever wordt genomen. Hoeveel transitievergoeding de werknemer krijgt, hangt af van het salaris en aantal dienstjaren. De maximale transitievergoeding in 2020 is € 83.000 of een jaarsalaris als dit meer is.

Opleidingskosten in mindering

In november 2018 heeft de minister al voorgesteld om het 'Besluit voorwaarden in mindering brengen kosten op transitievergoeding' te wijzigen. Hij heeft zijn voorstel toen in consultatie gebracht. Op 27 september 2019 heeft de ministerraad met de voorgestelde wijziging van het besluit ingestemd. De Raad van State heeft op 21 november 2019 advies uitgebracht. Dit advies wordt in het algemeen overgenomen. Het is nu nog wachten op een officiële bekendmaking.

Soms aftrek nu al mogelijk

Opleidingskosten voor een functie bij een andere werkgever zijn nu al onder voorwaarden aftrekbaar van de transitievergoeding. Opleidingskosten voor een functie die een werknemer nu al heeft, zijn (en blijven) niet aftrekbaar. Op grond van het goed werkgeverschap is een werkgever immers verplicht de werknemer te scholen voor zijn eigen functie.

Normbedragen kennismigranten 2020

Werkgevers die de zogenoemde kennismigrantenregeling voor een buitenlandse werknemer willen toepassen, mogen dat alleen als deze werknemer elke maand minimaal een bepaald brutoloon ontvangt. Per 1 januari 2020 zijn die salariseisen 2,49% hoger, in lijn met de ontwikkeling van de cao-lonen. In het Besluit uitvoering Wet arbeid vreemdelingen staat hoe hoog het maandloon in 2020 minstens moet zijn.

Er gelden drie verschillende salariseisen voor kennismigranten in 2020:

- kennismigranten jonger dan 30 jaar: € 3.381;

- kennismigranten vanaf 30 jaar: € 4.612;

- kennismigranten die na het afronden van een goedgekeurde bachelor-, master- of postdoctorale opleiding binnen drie jaar in Nederland aan het werk gaan: € 2.423.

De bedragen zijn allemaal exclusief de vakantiebijslag waar de werknemer recht op heeft.

Wat telt mee voor het salariscriterium?

De IND telt de kostenvergoedingen en vaste toeslagen (zoals een dertiende maand) mee. Hiervoor gelden de volgende voorwaarden:

- De vergoedingen en toeslagen staan in het contract.

- De vergoedingen en toeslagen worden elke maand overgemaakt naar een bankrekening op naam van de kennismigrant of de houder van een Europese blauwe kaart.

De volgende loonbestanddelen tellen niet mee:

- vakantietoeslag;

- de waarde van in natura uitgekeerd loon;

- onregelmatig loon waarvan niet zeker is dat het wordt uitbetaald. Bijvoorbeeld: overwerkvergoedingen, fooien en uitkeringen uit fondsen.

Werkvergunning is niet nodig

Werkgevers hebben voor kennismigranten geen gecombineerde vergunning voor verblijf en arbeid of een tewerkstellingsvergunning nodig. Datzelfde geldt voor werknemers met een Europese blauwe kaart. Daarbij geldt wel de aanvullende eis dat de werknemer een opleiding aan een Nederlandse hogeschool of universiteit heeft afgerond of een gelijkwaardige opleiding in het buitenland. Daarnaast moet het loon van werknemers met een Europese blauwe kaart in 2020 minstens € 5.403 bedragen (exclusief vakantiebijslag).

Erkend referent worden

Van een kennismigrant is sprake als jouw organisatie een buitenlandse werknemer van buiten de Europese Unie (EU) in dienst neemt vanwege zijn technische of wetenschappelijke kennis. Om een kennismigrant naar Nederland te laten komen, moet jouw organisatie door de Immigratie- en Naturalisatiedienst (IND) zijn aangemerkt als erkend referent. In dat geval heeft de werkgever een bepaalde informatie-, administratie- en zorgplicht, komt hij in het openbaar register erkende referenten en kan hij verblijfsvergunningen aanvragen voor de kennismigrant.

Gebruikelijk loon dga

Het vaste bedrag in de gebruikelijkloonregeling voor de dga en zijn partner bedraagt voor 2020

€ 46.000. Dga's kunnen het gebruikelijk loon in 2020 onder voorwaarden lager vaststellen dan

€ 46.000. Er geldt namelijk een tegenbewijsregeling voor de hoofdregel dat het loon van een dga het hoogste van de volgende bedragen betreft:

- 75% van het loon uit de vergelijkbaarste dienstbetrekking;

- het hoogste loon van de overige werknemers van de bv of daarmee verbonden vennootschappen (lichamen);

- € 46.000.

Let op!

Om het loon lager dan € 46.000 vast te stellen, moet je aannemelijk maken dat het loon uit de vergelijkbaarste dienstbetrekking lager is dan € 46.000. Lukt dat niet, dan bedraagt het gebruikelijk loon minimaal € 46.000.

Gebruikelijk loon voor innovatieve start-ups

Word jouw bv voor toepassing van de S&O-afdrachtvermindering als starter aangemerkt? Dan kun je jouw gebruikelijk loon vaststellen op het wettelijk minimumloon. Je kunt deze start-upregeling maximaal drie jaar toepassen. Daarna is de hoofdregel weer van toepassing.

In het Handboek Loonheffingen zijn de criteria voor een start-up als volgt omschreven:

- Je hebt in een kalenderjaar een S&O-verklaring.

- Je hebt in een kalenderjaar recht op het verhoogde starterspercentage.

- Je komt niet uit boven het 'de-minimisplafond' voor staatssteun van het Europese Verdrag. Dat toon je aan met een 'Verklaring de-minimissteun'.

Heb je voor een deel van het kalenderjaar een S&O-verklaring en recht op het verhoogde starterspercentage? Dan geldt deze regeling toch voor het hele kalenderjaar.

eHerkenning per 2020 verplicht voor loonaangifte

Vanaf 2020 kunnen werkgevers die de loonaangifte zelf verzorgen, de aangifte loonheffingen alleen nog maar doen via het nieuwe portaal van de Belastingdienst. Zij zijn verplicht hiervoor eHerkenning te gebruiken. Dit geldt sinds 10 december ook voor eenmanszaken. Vanaf die datum is eHerkenning ook voor hen beschikbaar.

eHerkenning is een veilig gedigitaliseerd communicatiemiddel waarmee inmiddels met enige honderden overheidsinstanties gecommuniceerd kan worden. Voor het gebruik van eHerkenning voor de loonaangifte is minstens het één na hoogste veiligheidsniveau vereist, EH3.

eHerkenning wordt aangeboden door een zestal bedrijven met verschillende tarieven. De kosten hiervoor variëren, afhankelijk van de geboden mogelijkheden. Zo is eHerkenning met een hoog veiligheidsniveau duurder dan met een laag veiligheidsniveau.

Let op!

Omdat aan eHerkenning kosten zijn verbonden, kost het werkgevers vanaf 2020 dus ook geld om de aangifte loonheffingen in te dienen.

Vergoeding buitenlandse zakenreis omhoog

De onbelaste vergoedingen voor buitenlandse dienstreizen van werknemers zijn per 1 oktober 2019 verhoogd. De maximumbedragen verschillen per land, stad en regio en zijn te vinden in het Reisbesluit Buitenland. De vergoedingen voor binnenlandse dienstreizen zijn vooralsnog ongewijzigd. Hoewel deze besluiten bedoeld zijn voor ambtenaren op dienstreis, kunnen deze ook worden toegepast voor werknemers die wat betreft hun uitgaven vergelijkbaar zijn met ambtenaren op dienstreis.

Vaste bedragen

Een werknemer die voor zijn werk in het buitenland is, kan een vaste vergoeding krijgen voor reis- en verblijfskosten, die onder voorwaarden onbelast is. Hiervoor hoeven geen bonnetjes of facturen te worden verzameld. Vergoed je meer dan de genoemde maximumbedragen, dan moet je het meerdere als belast loon aanmerken of aanwijzen als eindheffingsloon in de werkkostenregeling.

Kosten aannemelijk?

Alle kosten die je niet aannemelijk kunt maken, worden belast. De vergoedingen hiervoor moet je ook als loon beschouwen en belasten of opnemen in de werkkostenregeling. Als je de kosten van een overnachting niet aannemelijk kunt maken, mag je volgens het Reisbesluit een vergoeding van € 11,34 geven. Deze vergoeding is echter wel belastbaar.

Tip!

Wil je aansluiten bij het Reisbesluit Binnen- of Buitenland? Leg jouw situatie dan voor aan de Belastingdienst om zeker te zijn dat je vanuit kostenoogpunt vergelijkbaar bent met een ambtenaar op dienstreis.

Vrijwilligersregeling 2020

De vrijstelling voor vrijwilligers verandert per 2020 niet. Dit betekent dat een vrijwilliger vanaf 1 januari 2020 maximaal € 170 belastingvrij per maand kan ontvangen voor de verrichte diensten, met een maximum van € 1.700 per jaar.

Voorwaarden

De voorwaarde dat voor toepassing van de vrijwilligersregeling sprake moet zijn van een organisatie zonder winstoogmerk blijft ook ongewijzigd. Gewone bedrijven blijven dus uitgesloten van de regeling.

Dit betekent dat het moet gaan om:

- een algemeen nut beogende instelling (ANBI);

- een sportorganisatie of sportvereniging;

- een bedrijf dat niet belastingplichtig is voor de vennootschapsbelasting (VPB).

De vrijwilliger mag niet tevens een dienstbetrekking hebben bij de organisatie waar hij vrijwilliger is. Daarnaast mag de vrijwilligersvergoeding die hij ontvangt niet in verhouding staan tot de aard van het werk en de ermee gemoeide tijd.

Let op!

Een dienstbetrekking kan worden voorkomen door gebruik te maken van een Modelovereenkomst vrijwilligerswerk. De werkzaamheden moeten dan wel conform de overeenkomst worden uitgevoerd.

Let op!

Wanneer de maxima worden overschreden, is de vrijwilligersregeling niet meer van toepassing. Dat betekent dat er sprake kan zijn van een dienstbetrekking, afhankelijk van de feiten en omstandigheden. Is dit het geval, dan moeten dus wel loonheffingen worden ingehouden.

Heb je vragen naar aanleiding van een of meerdere van de onderdelen van deze nieuwsbrief? Wij adviseren je graag. Neem gerust contact met ons op.

Speciaal voor jou

UITGELICHT

Accountancy & Administratie

Accountancy & Administratie